当前位置:网站首页>金融市场,资产管理与投资基金

金融市场,资产管理与投资基金

2022-07-04 22:31:00 【raindayinrain】

1.金融市场

按期限分类:短期,长期

按标的物分类:票据,证券,衍生工具,外汇,黄金等

按交割期限分类:现货市场;期货市场

按交易性质分类:发行市场;流通市场

按地理范围分类:国内,又分为全国性,区域性,地方性金融市场;国际.

2.构成要素

1.市场参与者

主要包括政府,中央银行,金融机构,个人和企业居民。

2.金融工具

证明债券债务关系并据以进行货币资金交易的合法凭证,是法律契约,交易双方的权利和

义务受法律保护。

3.金融交易的组织方式

3.1.场内交易方式。

证券交易所的设立和解散,由国务院决定。

上海证券交易所,深圳证券交易所;

中国金融期货交易所,上海期货交易所;

郑州商品交易所,大连商品交易所;

全国中小企业股份转让系统;

上海黄金交易所。

3.2.场外交易方式

柜台上买卖双方进行面议的,分散交易方式。如柜台交易方式。

典型的场外交易市场有银行间债券市场,代办股份转让系统,债券柜台交易市场等。

3.3.电信网络交易方式

主要借助电子通信或互联网技术完成交易。

3.监管

3.1.原因

1.外部性问题

金融机构基于自身利益,有时不考虑大局。

金融产品间,金融机构间,金融机构与市场其他主体间关联性,风险易于传导。

2.脆弱性问题

金融机构高负债经营,市场信息崩溃下,金融机构是脆弱的。

3.不完全竞争问题

大型金融机构存在一定程度的垄断,

对金融市场价格有一定影响力甚至控制力,难以完全自由竞争。

4.信息不对称问题

广大中小投资者易于受到不公平对待,甚至欺诈。

3.2.监管机构

我国金融监管采取银行业,证券业,保险业分业监管模式。

国务院领导下,中国人民银行作为中央银行,承担制定和执行货币政策,防范和化解金融风险,维护金融稳定的宏观监管职责。

中国银行业监督委员会,中国证券业监督管理委员会和中国保险业监督管理委员会分别对银行业金融机构,证券业金融机构,保险业金融机构及这些机构的业务活动实施监督管理。

金融市场中还有交易所,行业协会等自律机构在各自范围内实施自律管理。

4.资产管理

4.1.本质

.风险与收益相匹配

储蓄,存款人与银行是债权人和债务人关系,银行需到期偿还本金,支付利息。

资产管理,投资人和管理人是委托人和受托人关系,投资人自担风险,自享收益,管理人收取一定比例管理费。资产管理人根本效用价值在于集合资产,组合投资,管理风险,获取更合理风险回报。

2.管理人需坚持"卖者有责"

不得损害投资人利益;事实求是,履行风险告知,信息披露工作。

3.投资人需"买者自负"

自担风险,自享收益

资产管理意义:

1.为市场经济体系有效配置资源

2.使投资融资更容易

3.连接投资方,需求方

4.有利于金融资产合理定价,加强金融市场流动性

# 3.中国资产管理行业状况

## 3.1.基金管理公司及其子公司

证券投资基金管理公司,经中国证监会匹配,境内设立,

从事证券投资基金管理业务,及许可的其他业务的企业法人。

1.公开募集基金:

不特定对象募集,向特定对象募集资金累计超200人,及规定的其他情形。

公开募集基金,应经国务院证券监督管理机构注册。

2.特定客户资产管理业务,

向特定客户募集资金或接受特定客户财产委托担任资产管理人,

由托管机构担任资产托管人,为资产委托人利益,运用委托财产进行投资。

通过设立资产管理计划从事特定资产管理业务,

可采取为单一客户办理特定资产管理业务,

及为特定的多个客户办理特定资产管理业务。

单一客户的,

客户委托初始资产>=3000W,另有规定的除外。

多个客户的,

委托投资单个资产管理计划初始金额不低于100W,

且能识别,判断,承担投资风险的自然人,法人,依法成立的组织,

或认可的特定客户。

单个资产管理计划的委托人不超过200人;

客户委托初始资产合计不低于3000w,不超过50亿,

另有规定的除外。

3.专项资产管理计划

设立专门的子公司,

投资于未通过证券交易所转让的股权,债券,其他财产权利,

及认可的其他资产的特定资产管理计划。

4.私募股权基金管理业务

设立专门子公司,

通过设立特殊目的机构或设立合伙企业或公司形式的私募股权投资基金

来从事私募股权投资基金管理业务。

## 3.2.私募机构

私募基金设立私募基金管理机构和发行私募基金不设行政审批,

允许各类发行主体在依法合规基础上,

向累计不超过规定数量的投资人发行私募基金。

非公开募集基金应向合格投资者募集,投资者累计不超过200人。

合格投资者为:

具备风险识别和承担能力,

投资于单只私募基金金额不低于100w

且符合下列标准的单位和个人:

1.净资产不低于1000w 对单位

2.金融资产不低于300w或近3年年均收入>=50w个人。

下列投资者为合格投资者:

1.社会保证基金,企业年金等养老基金,慈善基金等社会公益基金。

2,依法设立并在基金业协会备案的投资计划

3.投资于所管理私募基金的私募基金管理人及从业人员

4,规定的其他投资者。

用合伙企业,契约等非法人形式,

汇集资金直接或间接投资于私募基金的,

应穿透核查最终投资者是否为合格投资者并统计人数。1,2,4不用穿透核查。

私募基金管理机构可从事

私募证券投资基金,

私募股权投资基金,

创业投资基金等募集和管理业务。

私募基金管理人按基金业协会规定,向基金业协会申请登记。办理基金备案手续。

### 3.3.证券公司

证券公司可依法从事下列客户资产管理业务:

1.为单一客户办理定向资产管理业务;

2.为多个客户办理集合资产管理业务;

3.为客户办理特定目的的专项资产管理业务;

合格投资者:

具备相应风险识别能力,承担风险能力

且符合下列条件的单位和个人:

1.个人或家庭金融资产合计不低于100w人民币;

2.公司,企业等机构净资产不低于1000w人民币。

依法设立并受监管的各类集合投资产品视为单一合格投资者。

证券公司可设立私募投资基金子公司,从事

私募投资基金业务。

还可设立证券公司另类子公司,

从事<证券公司证券自营投资品种清单>外的金融产品,股权等。

境内设立的证券公司,保险资产管理公司,非公开募集证券投资基金管理业务的资产管理机构,符合条件的,可申请开展公募基金管理业务。

## 3.4.期货公司

单一客户办理资产管理业务,

特定多个客户办理资产管理业务。

## 3.5.信托公司

信托公司可在境内设立和管理单一资金信托计划和集合资金信托计划。

集合资金信托计划,两个或以上委托人

1.委托人为合格投资者;

2.参与信托计划的委托人为唯一受益人;

3.单个信托计划的自然人人数不超过50人,

单笔委托金额>=300w的自然人投资者和合格机构投资者数量不受限制。

4.信托期限>=1年;

5.信托资金由明确投资方向&策略,且符合国家产业政策,其他规定;

6.信托受益权划分为等额份额的信托单位;

7.信托合同应约定受托人报酬;

8.银监会其他要求。

合格投资者:

识别,判断,承担信托计划风险的人。

且满足以下之一。

1,投资金额>=100w自然人,法人,其他组织;

2.个人或家庭金融资产,在认购时,>=100w,能提供财产证明的自然人;

3.个人收入近三年每年>=20w或夫妻双方近三年每年>=30w,且能证明自然人。

### 3.2.6.保险公司

自行投资或委托保险资产管理机构投资。

1..保险资产管理

保险资产管理机构为发行人,管理人,向保险集团【控股】公司,保险公司,保险资产管理机构等投资人发售产品份额,募集资金,选聘银行等专业机构为托管人,开展投资管理活动。

2.资产支持计划

保险资产管理公司等专业管理机构作为受托人设立支持计划,

以基础资产产生的现金流为偿付支持,

面向保险机构等合格投资者发行收益凭证的业务活动。

3.私募基金

保险资金设立私募基金,发起人应由保险资产管理机构下属机构担任。

基金管理人可由发起人担任,

也可由发起人指定保险资产管理机构或其他下属机构担任。

4.投资连结保险产品,非寿险非预定收益投资型保险产品的资金管理

应在资产隔离,配置,管理等环节,独立于其他保险产品资金

5.公募证券投资基金业务

一些保险资产管理公司,核准后,可开展公募基金管理业务。

符合条件的保险公司也可设立基金管理公司,从事公募基金业务。

### 3.7.商业银行

个人理财

私人银行

可向特定目标客户销售理财计划。

可分为保证收益理财计划,非保证收益理财计划。

保证收益,银行向客户承诺支付最低收益,银行承担风险,其他收益按约定分配。

非保证收益,可分为保本浮动收益,非保本浮动收益。

商业银行为私人银行客户,高资产净值客户提供理财产品销售服务应进行客户风险承受能力评估。

私人银行客户指,金融净资产>=600w。

高资产净值客户需满足下列之一:

1.单笔认购理财产品>=100w自然人;

2.认购理财产品时,个人或家庭金融净资产>=100w,且能证明;

3.个人收入近三年>=20w或家庭>=30w,且能证明。

符合条件的商业银行,可设立基金管理公司,从事公募基金等。

## 3.3.资产管理问题

### 3.3.1.资金池操作存在流动性风险隐患

管理机构将募集的低价,短期资金放到长期的债权或股权项目,可能会发生流动性紧张,并通过产品链条向对接的其他资产管理机构传导。

### 3.3.2.产品多层嵌套导致风险传递

一些银行理财以信托,证券,基金,保险资产管理产品为通道,将资金投向股权等产品。互联网平台,民间理财等未受到有效监管的非金融机构与金融机构合作进行嵌套。

### 3.3.3.影子银行面临监管不足

银行表外理财,银信合作,银证合作,银基合作中投向非标准化债权类资产的产品,保险机构"名股实债"类投资等,具有银子银行特征。

### 3.3.4.刚性兑付使风险仍停留在金融体系

资产管理业务主要涉及信托关系或委托代理关系,有部分业务法律关系不清晰,实质是债权债务关系,存在隐性刚性兑付。

### 3.3.5.部分非金融机构无需开展资产管理业务

非金融机构开展资产管理业务已经暴露出一些风险和问题。

## 3.4.促进资产管理业务规范健康发展

### 3.4.1.分类统一标准规制,逐步消除套利空间

对银子银行风险,要建立资产管理业务的宏观审慎政策框架,完善政策工具。针对机构监管下的标准差异,要强化功能监管,穿透式监管,消除套利空间,遏制产品嵌套导致的风险传递。

### 3.4.2.引导资产管理业务回归本源,有序打破刚性兑付

资产管理机构不得承诺保本保收益。加强资产管理业务与自营业务间的风险隔离。

### 3.4.3.加强流动性风险管控,控制杠杆水平

强化单独管理,单独建账,单独核算等要求,使产品期限与所投资资产存续期相匹配。隔离不同资产管理产品间,资产管理机构自有资金和受托管理资金间风险。合理控制股票市场,债券市场杠杆水平。

### 3.4.4.消除多层嵌套,抑制通道业务

对各类金融机构开展资产管理业务实行平等准入,公平。

### 3.4.5.加强"非标"业务管理,防范影子银行风险

### 3.4.6.建立综合统计制度,为穿透式监管提供根本基础

边栏推荐

- Wechat official account solves the cache problem of entering from the customized menu

- Install the gold warehouse database of NPC

- Photoshop batch adds different numbers to different pictures

- Redis入门完整教程:初识Redis

- MySQL Architecture - logical architecture

- 模拟摇杆控制舵机

- Redis démarrer le tutoriel complet: Pipeline

- Unity vscode emmylua configuration error resolution

- Serial port data frame

- Unity修仙手游 | lua动态滑动功能(3种源码具体实现)

猜你喜欢

The overview and definition of clusters can be seen at a glance

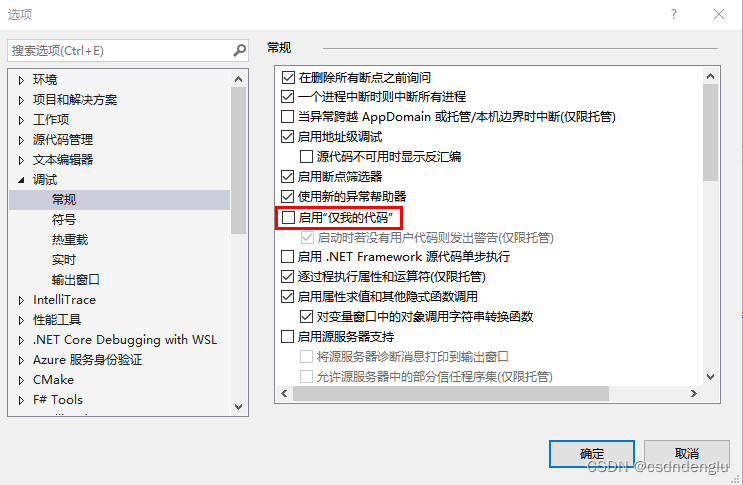

Breakpoint debugging under vs2019 c release

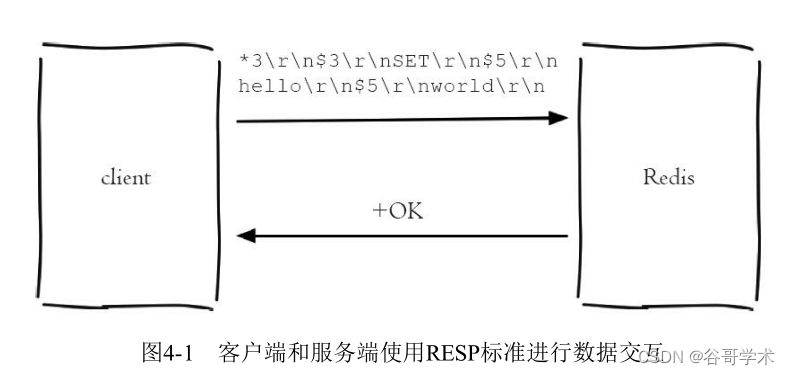

Redis introduction complete tutorial: client communication protocol

How to send a reliable request before closing the page

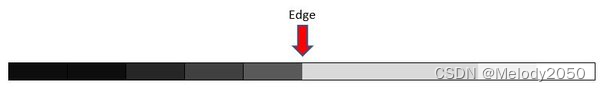

Sobel filter

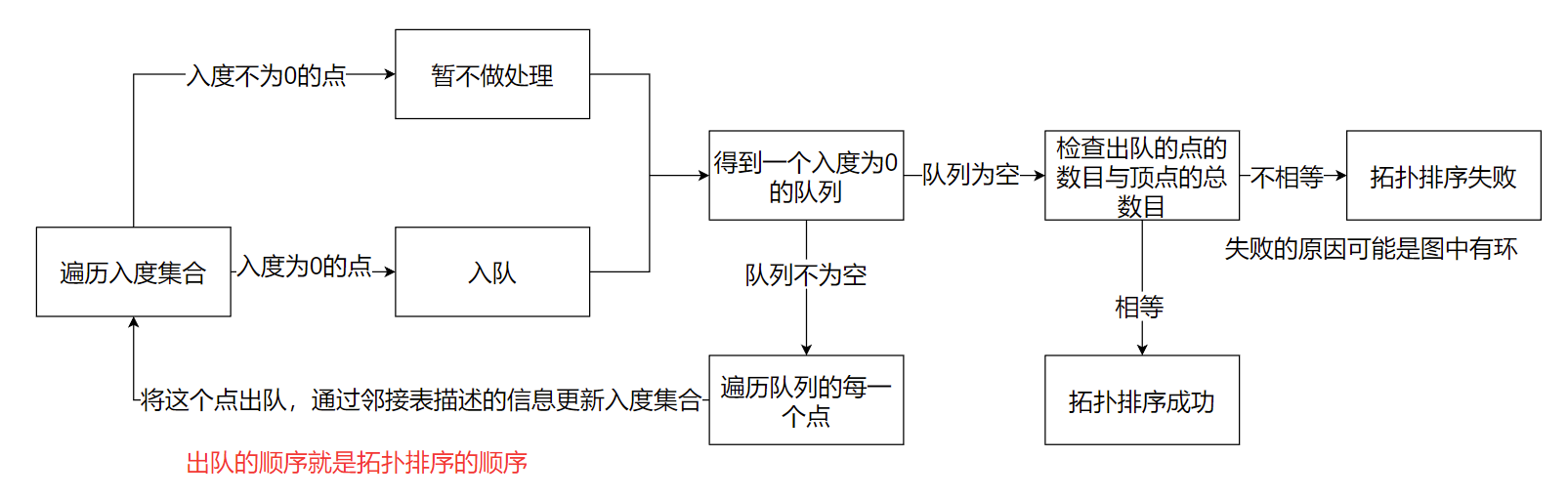

【图论】拓扑排序

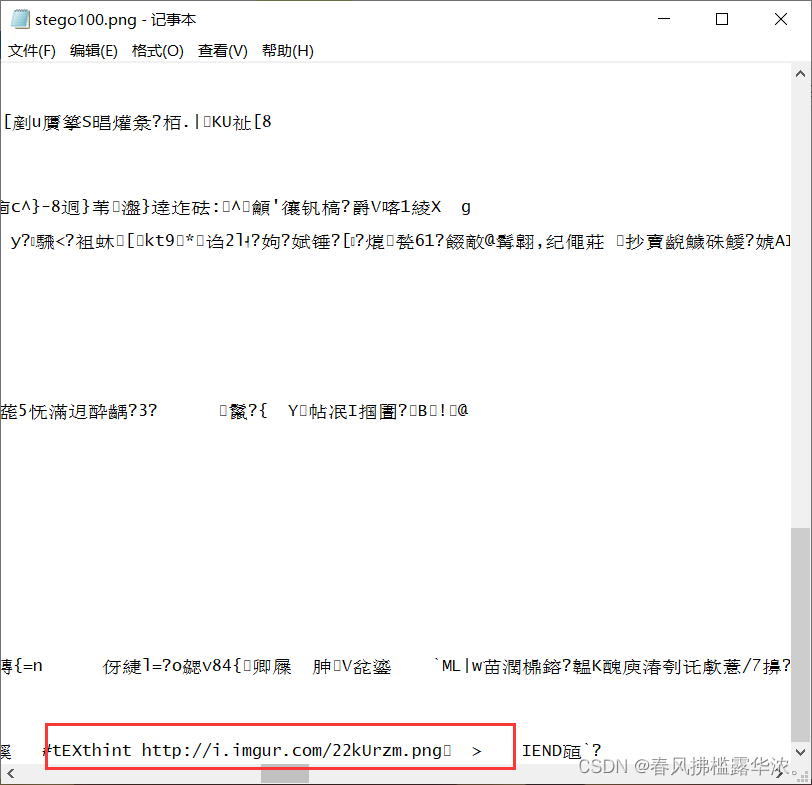

Erik baleog and Olaf, advanced area of misc in the attack and defense world

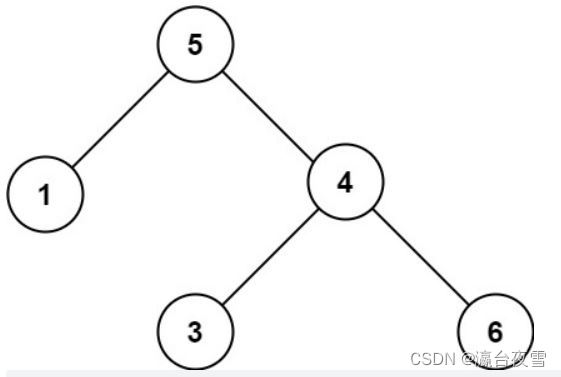

Li Kou 98: verify binary search tree

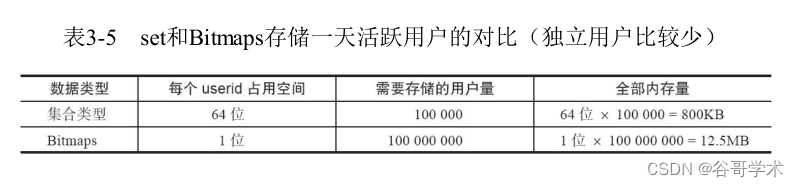

Complete tutorial for getting started with redis: bitmaps

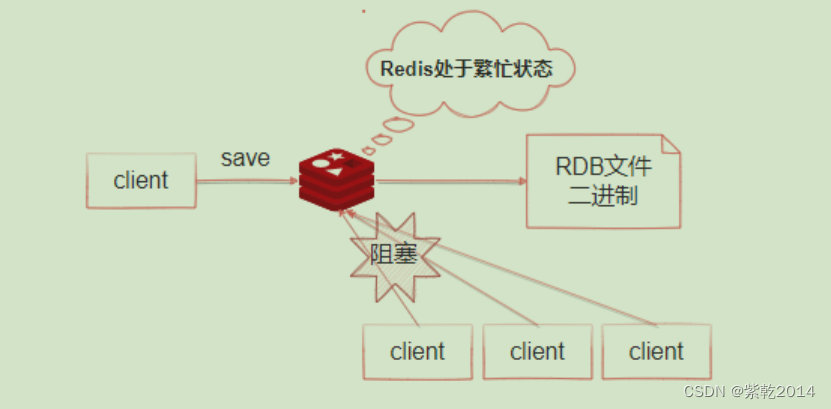

Persistence mechanism of redis

随机推荐

[roommate learned to use Bi report data processing in the time of King glory in one game]

云服务器设置ssh密钥登录

Redis入门完整教程:键管理

NFT insider 64: e-commerce giant eBay submitted an NFT related trademark application, and KPMG will invest $30million in Web3 and metauniverse

How can enterprises cross the digital divide? In cloud native 2.0

Persistence mechanism of redis

UML图记忆技巧

Analog rocker controlled steering gear

The sandbox has reached a cooperation with digital Hollywood to accelerate the economic development of creators through human resource development

Install the gold warehouse database of NPC

10 schemes to ensure interface data security

Redis入门完整教程:慢查询分析

攻防世界 MISC 进阶区 hong

Google Earth engine (GEE) - tasks upgrade enables run all to download all images in task types with one click

Taobao commodity review API interface (item_review get Taobao commodity review API interface), tmall commodity review API interface

特征缩放 标准化 归一化

Redis入门完整教程:事务与Lua

Mongodb aggregation operation summary

[odx Studio Edit pdx] - 0.2 - Comment comparer deux fichiers pdx / odx

攻防世界 misc 进阶区 2017_Dating_in_Singapore